苹果id贷款安全吗,具体怎么操作流程如下!

9

04-20

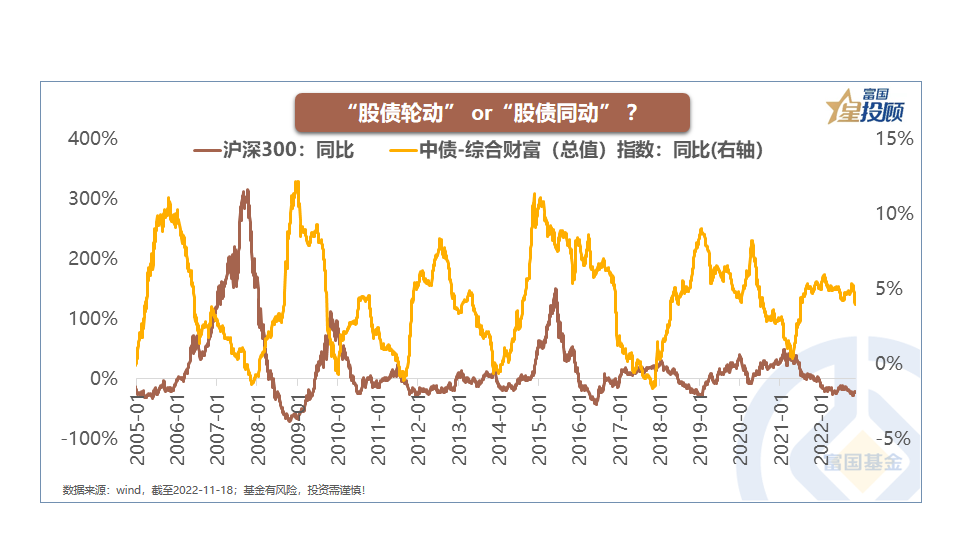

01“股债轮动”or“股债同动”?股债暴露于不同的宏观因素之下,是其轮动的主要原因。2012年之前,股债呈现出明显的轮动规律;但2012年之后,“股债轮动”有时会被“股债同动”:即“股债双牛”、“股债双杀”,所代替。在资产配置中,“股债轮动”能够中和风险,而“股债同动”则使得风险进一步放大。

02

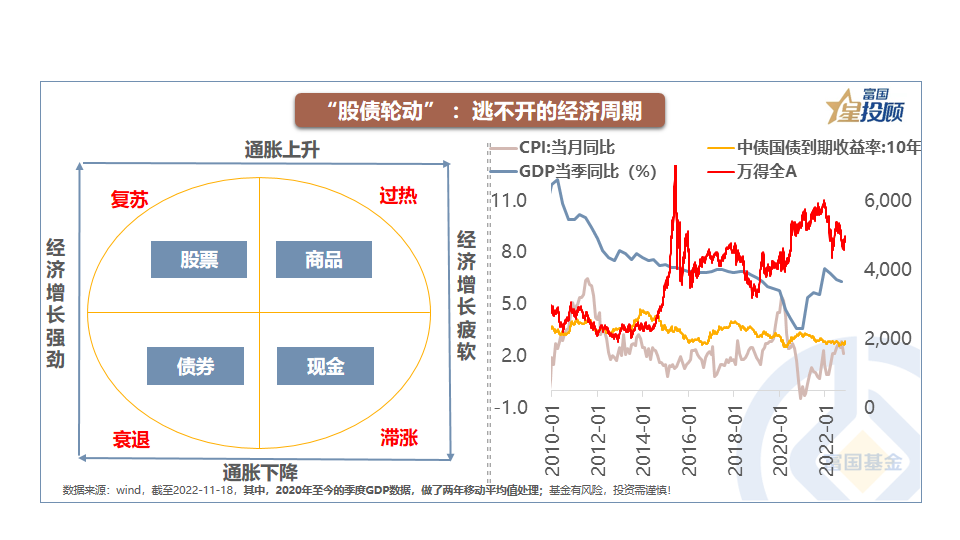

“股债轮动”:逃不开的经济周期。股票与债券在***逃不开美林时钟的投资框架,在经济复苏、繁荣阶段,股票好于债券;在经济滞涨、衰退阶段,债券好于股票。原因在于:股票和债券的价值,都是未来现金流的折现。而折现时采用的利率与通货膨胀率息息相关,两者均暴露在通胀风险之下。但不同的是,债券在不考虑违约时,未来的现金流是固定的;而股票的现金流,会在经济增长和通胀上升时出现改善,进而部分对冲,利率上行的风险。

03

“股债同动”:发生在流动性剧烈变化的时刻。2013年的“钱荒”、2014年至2015年的“降准降息”、2016年的资产荒,以及2021年的货币宽松、信用未起,流动性均出现了显著的变化,并推动了估值的上升,以及利率的下行。2012年以后,***经济的波动性开始下降,股票和债券越来越受到,流动性和风险偏好的影响。

04

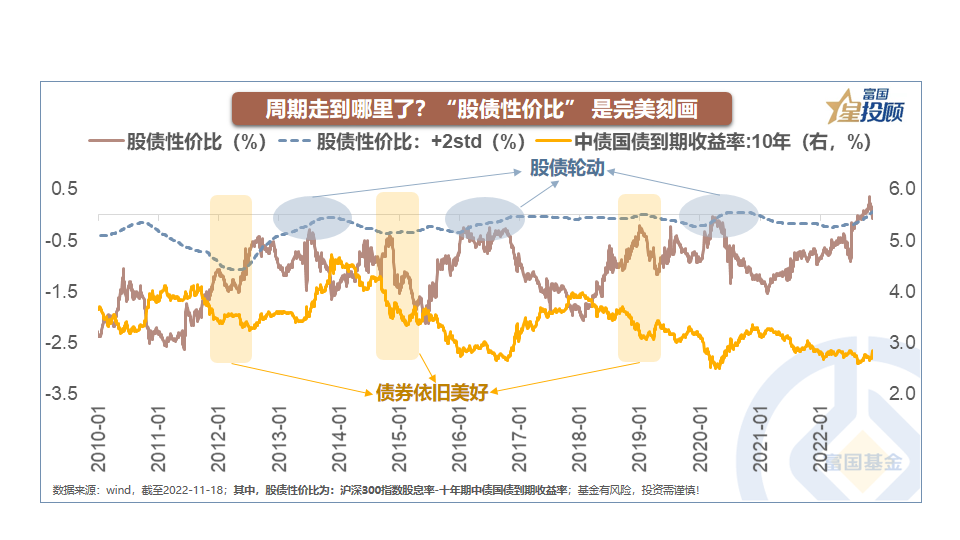

周期走到哪儿了?“股债性价比”是完美刻画。当每一次“股债性价比”:沪深300股息率-10年期国债收益率,走向正两倍标准差时,股票和债券走势都会出现转换,或者至少变得均衡。指标大幅上行的背后是:一方面,国债收益率大幅下行,体现债券市场对经济基本面的悲观;另一方面,股价快速下跌导致股息率提升,反应市场对股票基本面的担忧。当前,“股债性价比”,已经来到正2倍标准差附近,股票性价比高于债券。

05

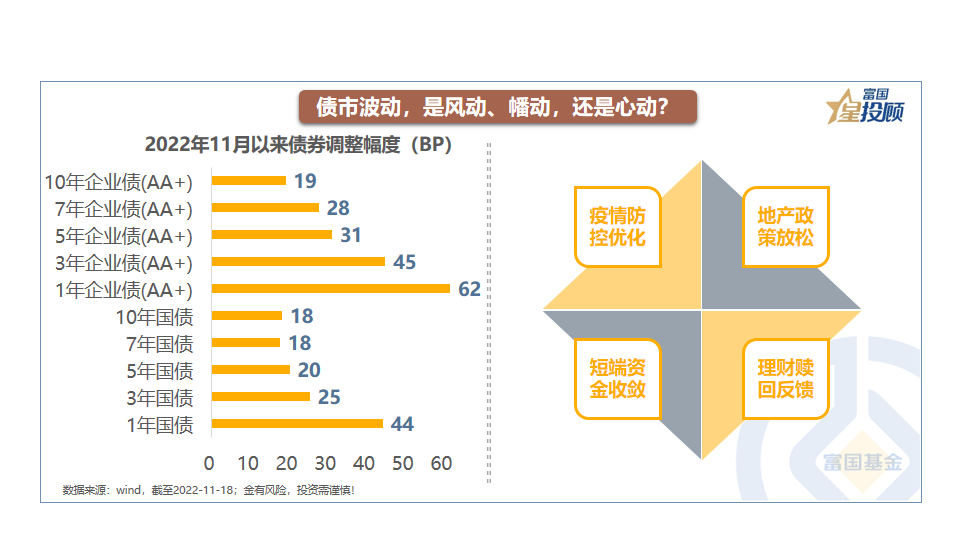

债市波动,风动、幡动,还是心动?债券市场的悲观,来自于:一,疫情防控的变化;二,***政策的加码;三,资金面收敛;四,理财赎回反馈。从历史维度来看,原本正常的债市波动,推动包括银行理财在内的固定收益类产品净值出现回撤;当习惯于“稳健”收益的低风险投资者,在面对净值跌破面值的过程中,出现了赎回压力和负反馈,并导致“羊群效应”的蔓延。

06

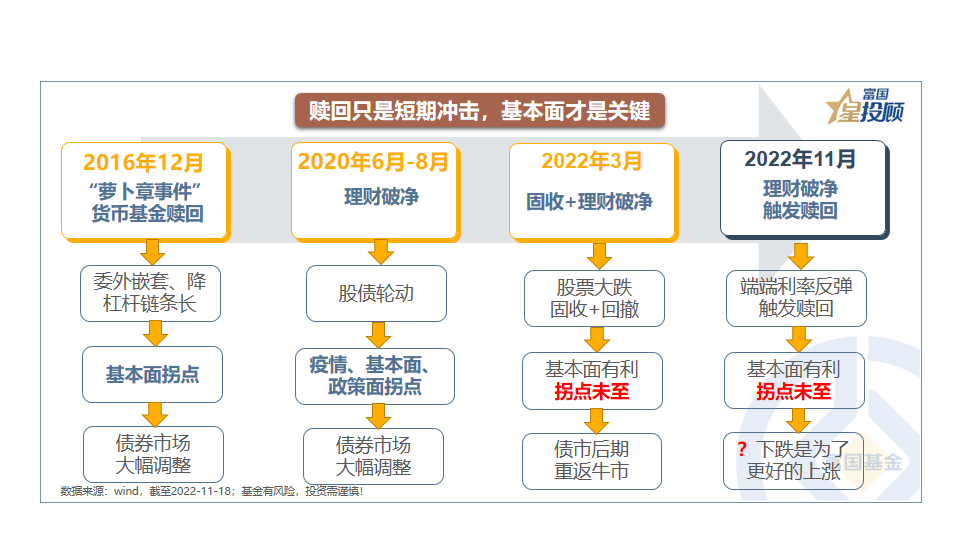

赎回只是短期冲击,基本面才是关键。回顾历史上的三次赎回,2016年和2020年的赎回负反馈中,宏观经济均处于对债市不利的环境。经济从底部企稳回升过程中,债券最终进入熊市调整。但2022年3月的“固收+”理财“破净”时,赎回对短期市场产生压力,而由于后期基本面继续偏弱向下,债市最终走牛。在基本面未出现拐点时,“负反馈”的急跌,反而为明年的市场预留了空间。

07

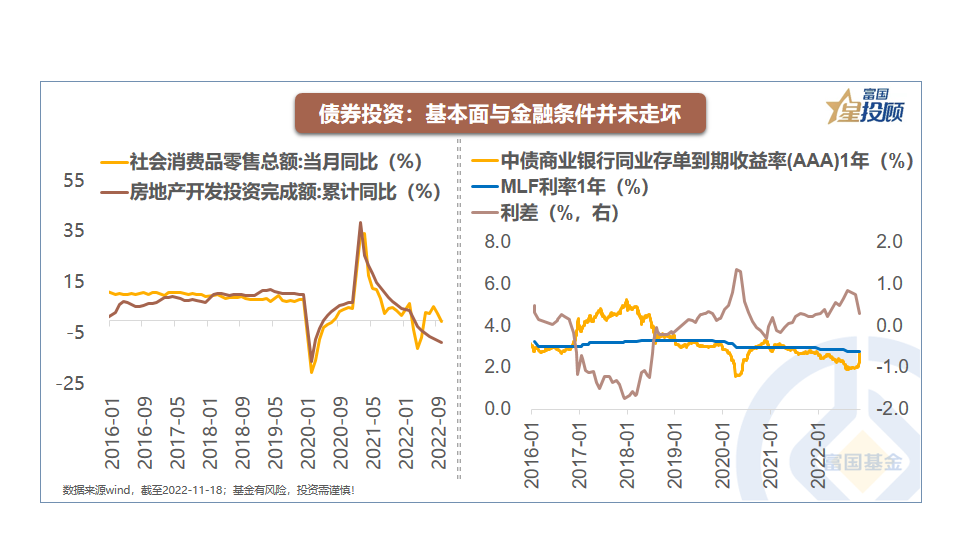

债券投资:基本面与金融条件并未走坏。从决定债券价格的***因素去看:增长、通胀、货币、信用违约并未变差,无论是经济基本面、金融条件,还是债券市场预期来看,都不支持债券市场进一步显著回调的空间。近期央行公开市场操作以及疫情扩散等,又再将债券市场的预期拉回到有利的一面。

08

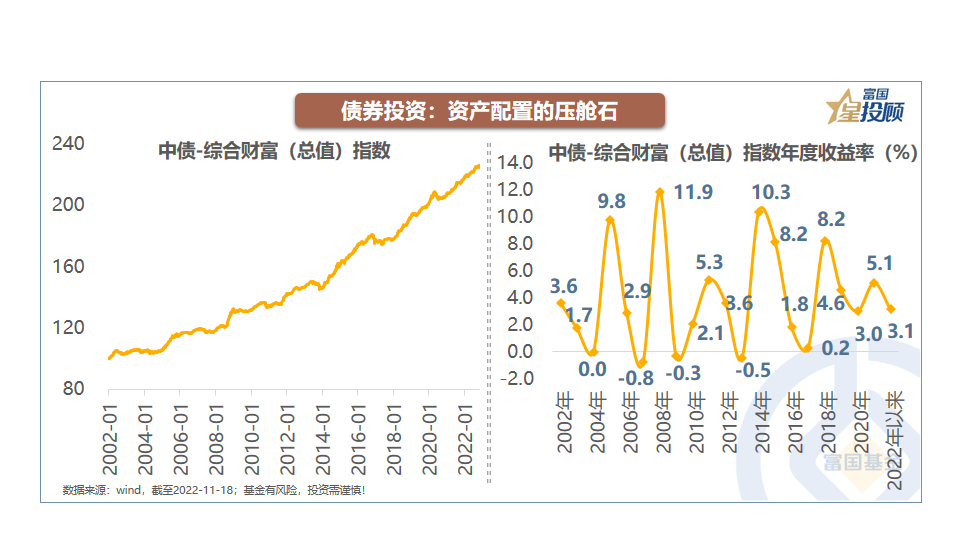

债券投资:资产配置的基石。债券市场也有周期,行情涨跌也属于合理情况。选择债基,并非是想要实现短期暴富,较多的是抱着用时间换空间追求***稳定的资产增值体验。数据显示,中债-综合财富(总值)指数稳健穿越牛熊周期,而年度收益只在2007年、2009年、2013年出现小幅负值,其余均为正收益。

09

股债搭配投资,***事半功倍。大多数时间股债的轮动表明:股票和债券的资产配置能够适度的降低投资的风险,并获取中***稳健的回报。之一组数据:2005年以来上证综指、中债-综合财富(总值)指数、股债3:7搭配的累计收益率为:145%、114%、123%;第二组数据:2005年以来,股、债、股债3:7搭配的季度收益率均值分别为2.4%、1.1%、1.5%,而季度正收益的概率为51%、80%、63%。当前“股债性价比”下,资产配置或更优。

我们将致力于为您提供最新的财经资讯以及股票基金新闻,了解更多财经新闻资讯欢迎关注腾赚网。

风险提示:文章涉及的观点和判断仅代表我们对当前时点的看法,基于市场环境的不确定性和多变性,所涉观点和判断后续可能发生调整或变化。本文仅用于沟通交流之目的,不构成任何投资建议。投资有风险,入市须谨慎。